CONTADOR | 4 MINUTOS DE LECTURA

¿Qué son los ingresos por recuperaciones en contabilidad?

Los ingresos por recuperaciones son aquellas entradas de dinero que tiene una empresa como resultado del ajuste contable que se hace en el momento de disminuir un gasto que se había contemplado en exceso, el cual, según las reglas de la contabilidad, debe ser registrado como un ingreso por recuperación de deducciones.

Los ingresos por recuperaciones y el impuesto de industria y comercio

Este tipo de ingreso es la reversión de un gasto, lo que indica que no puede ser originado por una actividad industrial, comercial ni de servicios, característica que lo excluye de la base gravable del impuesto de industria y comercio.

No obstante, el ingreso por recuperaciones es diferente cuando, por ejemplo, este es el producto de la venta de desechos o cualquier operación que conlleve a la ejecución de una actividad industrial, comercial o de servicios bajo el concepto de aprovechamientos, los cuales sí están gravados con el impuesto de industria y comercio.

![[CTA][CO][PRODUCTO][11][ESTADOS FINANCIEROS]](https://no-cache.hubspot.com/cta/default/2353964/8345d38e-c505-43e3-8405-9b7107cf4235.png)

¿Cómo se calcula la base gravable con las provisiones y los ingresos por recuperaciones?

Lo primero que debes saber es que las provisiones contables que no se deducen del impuesto a la renta y que posteriormente son recuperadas, tienen una forma especial de tratarse en el ámbito tributario y que para tratarlas existen dos momentos, tal y como se muestra a continuación:

Muchas veces lo que sucede en estos casos es que, al no considerarse la provisión como una deducción, el impuesto se paga incluyendo este valor; sin embargo, cuando se hace la recuperación en un periodo posterior, este es catalogado como un ingreso excluido de la base gravable del impuesto a la renta porque en el pasado ya fue cancelado.

También te puede interesar Entes económicos que deben formalizarse según el Decreto 2706

Para entenderlo mejor podemos hacer la comparación entre las siguientes dos tablas, la primera correspondiente al 2017 y la segunda al 2018.

De acuerdo con estos datos, la cifra de la provisión de inversiones no es contemplada y hace parte de la base para el tributo, de modo que la renta líquida para este periodo es de $1000000 y sobre esta cifra se calcula el impuesto a la renta.

Ahora bien, en el 2018 los ingresos por recuperación de la provisión de inversiones del periodo anterior se catalogan como un ingreso no gravado, por lo que la renta líquida en este caso es de 1000000, ya que para fines tributarios se eliminan los 200000 correspondientes a la recuperación.

También te puede interesar Cinco aplicaciones de contabilidad para profesionales y estudiantes

Más información que debes saber sobre los ingresos por recuperaciones

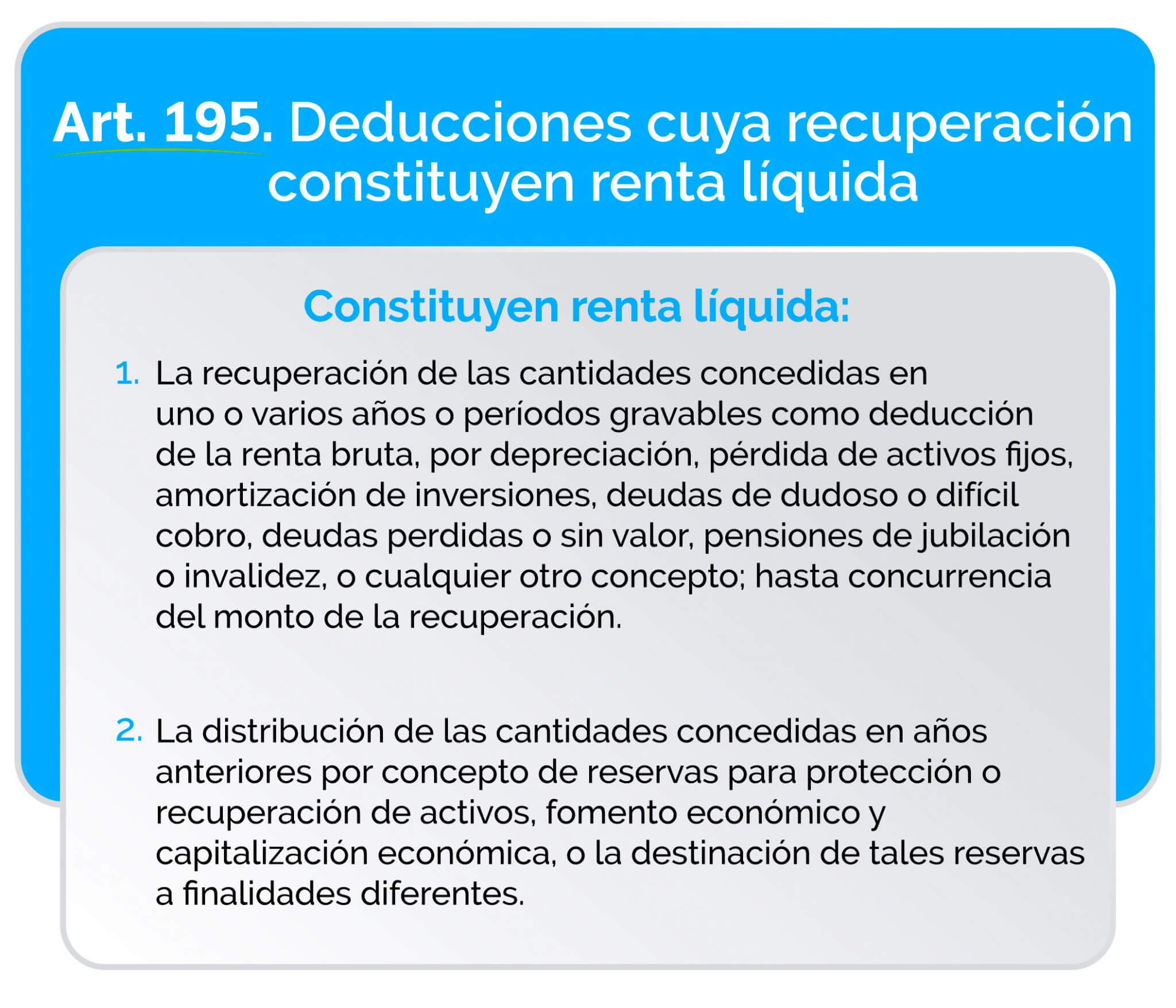

Según el artículo 195 del Estatuto tributario, todos los ingresos originados por la recuperación de deducciones que habían sido declarados en periodos anteriores se transforman en renta líquida gravable, lo que significa que no son afectados por ningún costo ni deducción.

Además, los ingresos por recuperación de deducciones son un concepto numerado con el código 4250 del PUC o Plan único de Cuentas, en el que se especifica el tratamiento de los ingresos que son resultado de una contabilización en exceso de alguna deducción, situación que ocurre frecuentemente, por ejemplo, cuando se hacen provisiones de nómina o de impuestos.

![[CTA][CO][CONTENIDO][11][AUMENTA TUS INGRESOS Y ORGANIZA]](https://no-cache.hubspot.com/cta/default/2353964/f08c9a80-4431-4e1d-99b4-041752172ea2.png)

Escrito por Adriana Carolina Leal

Soy Periodista de la Universidad del Rosario. Tengo experiencia en redacción para medios impresos, digitales y televisivos. Me apasiona el tango, la investigación y la realización audiovisual. Soy una Blogger dedicada a mejorar la vida de contadores, empresarios y estudiantes, escribiendo sobre los temas más actuales que les pueden interesar.

Conéctate con nosotros en las redes sociales